Finanzwissen: Braucht es einen „Friday for Finance“?

Quelle: Bild von luxstorm auf Pixabay

„Das Geld ist besser als Armut, wenn auch nur aus finanziellen Gründen“, wusste schon Hollywood-Legende Woody Allen. Wenn es allerdings um eine entsprechende Vorsorge geht, um einer möglichen Armutsfalle vorzubeugen, müssten in Deutschland allerdings die Alarmglocken schrillen. Denn um das Finanzwissen der Deutschen ist es weiterhin schlecht bestellt.

So hat die LV1871 in einer aktuellen Umfrage das PISA-Fragendesign aufgegriffen, stattdessen aber Erwachsene danach gefragt, wie es um ihr Finanzwissen bestellt ist. Dazu hatte YouGov insgesamt 2.028 Personen ab 18 Jahren bevölkerungsrepräsentativ befragt. Das Ergebnis scheint verheerend.

„Die Ergebnisse unserer Umfrage sind beunruhigend: Rund jeder vierte Deutsche kann wichtige Finanzbegriffe nicht erklären. Gleichzeitig ist die private Vorsorge so wichtig wie nie. Diese Kombination ist verheerend. Es überrascht nicht, dass 37 Prozent der Befragten glauben, dass sie vor allem bei klassischen Geldanlage-Produkten Zinsen bekommen. Finanzen sind nicht das Lieblingsthema der Deutschen, müssen es aber werden“, konstatiert LV1871-Vertriebsvorstand Hermann Schrögenauer.

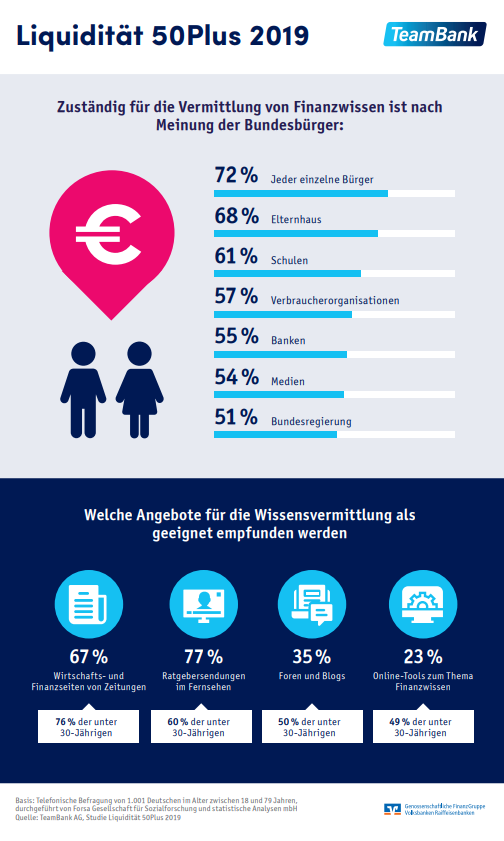

Wenn es allerdings um den Erwerb von Finanzwissen geht, sehen sich die Bundesbürger vor allem selbst in der Verantwortung. Laut einer Forsa-Umfrage im Auftrag der Teambank halten 72 Prozent der Bundesbürger eigenverantwortliches Handeln für geboten. 68 Prozent sind der Ansicht, dass es auch Aufgabe der Eltern sei, in Geldfragen Wissen an ihre Kinder weiterzugeben. 61 Prozent sind der Meinung, die Schulen müssten auf diesem Gebiet aktiv werden.

Rund die Hälfte der Befragten sehen indes die Bundesregierung in der Verantwortung, wenn es um die Vermittlung von Finanzwissen geht. Einen ähnlichen Wert erreichen Banken. Auch sie sollen nach Meinung der Bundesbürger zu Themen wie Börse, Geldanlage und Versicherungen informieren.

Erschreckend zudem: Wenn’s ums Geld geht, sind die Jugendlichen in Deutschland nicht gerade sonderlich fit. So ist die eigene Einschätzung der jungen Generation bei diesem Thema zum Teil sehr verzerrt, konstatiert das Deutsche Institut für Altersvorsorge (DIA) jüngst in einer Analyse. Die jüngste PISA-Studie der OECD verzichtete dabei in Deutschland gar darauf, Fragen nach der finanziellen Allgemeinbildung zu stellen.

So beschloss die Kultusministerkonferenz (KSK) auf diesen Zusatztest zu verzichten, sagte Pisa-Koordinator Andreas Schleicher dem Handelsblatt. Begründet wurde dies mit dem Argument, dass man sich „auf den Kern von Pisa“ – also Lesen, Mathematik und Naturwissenschaften – konzentrieren und die Tests an den 15-Jährigen „nicht überfrachten“ wollte.

Dabei gilt vor allem Altersarmut als das am schnellsten wachsende Armutsrisiko in Deutschland. Die Zahl der Empfängerinnen und Empfänger von Grundsicherung im Alter hat sich von 257.734 im Jahr 2003 auf 559.419 im Jahr 2018 mehr als verdoppelt. Im Vergleich zur Bevölkerung haben Rentnerinnen und Rentner heute ein überdurchschnittliches Armutsrisiko. Fast jede fünfte Rentnerin und jeder fünfte Rentner ist arm, und fast ein Viertel der Armen sind Rentnerinnen und Rentner.

So verwundert es nicht, dass die auf Facebook gegründete Initiative „Fridays gegen Altersarmut“. Über 230.000 Nutzer sollen sich der Anfang Januar 2020 der erst vor vier Monaten gegründeten Initiative bereits angeschlossen haben. Das Ziel: Möglichst viele Menschen auf das Thema Altersarmut in Deutschland aufmerksam zu machen.

Ein möglicher Grund: Verfügbare Einkommen in Deutschland unterscheiden sich immer noch sehr stark. Einem Viertel der Deutschen bleiben am Ende des Monats lediglich maximal 50 Euro übrig – das geht aus einer repräsentativen Studie von Swiss Life und YouGov im November 2019 hervor.

Während rund ein Viertel der Befragten (28 Prozent) nach Abzug aller Lebenshaltungskosten nur höchstens 50 Euro vom Gehalt zur freien Verfügung hat, sind es bei etwa einem weiteren Viertel (28 Prozent) 400 Euro und mehr. Dabei gibt es auch regionale Unterschiede.

Im Nordwesten des Landes ist die Diskrepanz zwischen Nettoverdienst und frei verfügbarem Einkommen am höchsten: Etwa jedem Dritten in Schleswig-Holstein (37 Prozent) und Hamburg (33 Prozent) bleiben vom Gehalt 50 Euro oder weniger am Ende des Monats übrig. Im Gegensatz dazu behauptet in Hessen (36 Prozent) und Bayern (33 Prozent) etwa jeder Dritte, 400 Euro und mehr nach allen Abzügen und festen Ausgaben zur Verfügung zu haben.

Größter Kostenpunkt ist in ganz Deutschlandlaut Studie die Miete: Rund jeder Dritte gibt mehr als 30 Prozent seines Einkommens fürs Wohnen, inklusive Heizkosten und Strom, aus. In Lebensmittel fließt der zweithöchste Anteil – im Durchschnitt sind es 19 Prozent. Auf Platz drei liegen mit 9,4 Prozent die Kosten für Mobilität, also für das Auto und für öffentliche Verkehrsmittel.

Vielen Menschen bleibt also schon während ihrer Berufstätigkeit nur wenig Geld übrig – das erschwert auch die private Altersvorsorge, so die Swiss Life. Denn die gesetzliche Rente allein wird bei den meisten nicht reichen, um den Lebensstandard zu halten. Und dieser Tatsache sind sich die meisten auch bewusst: Mehr als jeder Dritte (36 Prozent) ist der Meinung, nicht die nötigen finanziellen Mittel zur Verfügung zu haben, um im Rentenalter gut leben zu können. Auf die gesetzliche Rentenversorgung allein vertrauen magere sechs Prozent der Befragten.

„Das zeigt, wie wichtig eine frühe und individuelle Vorsorge ist, um sich um den eigenen Vermögensaufbau zu kümmern. Schon mit kleineren Beträgen kann ein Beitrag geleistet werden. Dafür braucht es Finanzwissen“, konstatiert Jörg Arnold, CEO von Swiss Life Deutschland. Und vielleicht auch eine Greta Thunberg für einen „Friday for Finance“.

Autor: VW-Redaktion